Leggiamo insieme i numeri poco rassicuranti del Gaming Deals report H1 2023.

Se seguite assiduamente questa rubrica, avrete un’idea generale della situazione del mercato dei videogiochi dell’ultimo biennio: dopo l’exploit di cui l’intera industria ha goduto in termini di ampliamento di pubblico e di fatturato nell’anno del COVID, il mercato si è contratto in concomitanza con la cessazione dei lockdown e la ripresa dell’attività lavorativa regolare. Molte aziende di videogiochi hanno dovuto licenziare parte del personale che avevano assunto solo uno o due anni prima, e gli stessi investimenti nel settore sono diminuiti.

Il caso forse più emblematico, anche a livello di ricadute pratiche sui posto di lavoro, riguarda il mancato accordo tra Embracer Group e Savvy Games Group per il finanziamento di 2 miliardi di dollari da parte del secondo in favore del primo, il che ha costretto la holding svedese ad intraprendere un imponente piano di ristrutturazione in corso in questi mesi che sta portando alla chiusura di alcuni studi (i primi a cadere sono stati Campfire Cabal e Volition Games) e al ridimensionamento di altri.

C’è poi il lungamente contrastato tentativo di acquisizione di Activision Blizzard da parte di Microsoft, che ha trovato un’opposizione durissima tanto nella FTC americana quanto nella CMA inglese, anche se dopo un anno di tira e molla, le nuove concessioni messe sul piatto dall’azienda di Redmond, pronta a cedere i diritti per il cloud gaming delle IP di ABK a Ubisoft, pare abbiamo avvicinato la possibilità di una soluzione positiva della trattativa.

Insomma fra holding traballanti e affari multimiliardari che stentano a concretizzarsi, la fiducia degli investitori nel mercato videoludico è apparsa piuttosto scarsa in questo primo semestre del 2023, il che si traduce in una delle annate meno fruttuose degli ultimi anni per quanto riguarda gli investimenti pubblici e privati nel settore, come sottolinea il Gaming Deals Report redatto da InvestGame.

Vediamo nel dettaglio i numeri più significativi di questi sei mesi problematici.

Bocce ferme

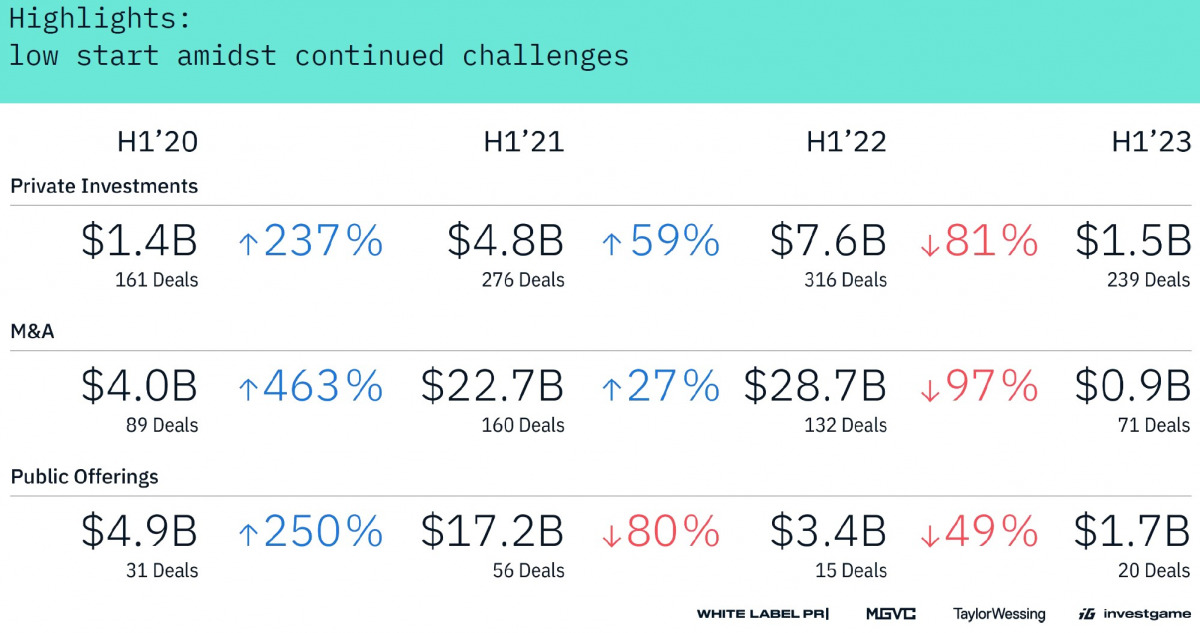

Volendo iniziare subito da una constatazione sintetica, bisogna dire che un po’ di movimento c’è stato, ma nulla rispetto agli anni immediatamente precedenti, quando finanziamenti pubblici (intesi come vendita pubblica di quote sui mercati azionari) e fondi privati avevano scommesso cifre molto più importanti nel mercato videoludico. Nei primi 6 mesi del 2023 sono stati conclusi 330 accordi per un giro d’affari totale di 4.1 miliardi di dollari, briciole rispetto ai 39,7 miliardi dell’H1 2022.

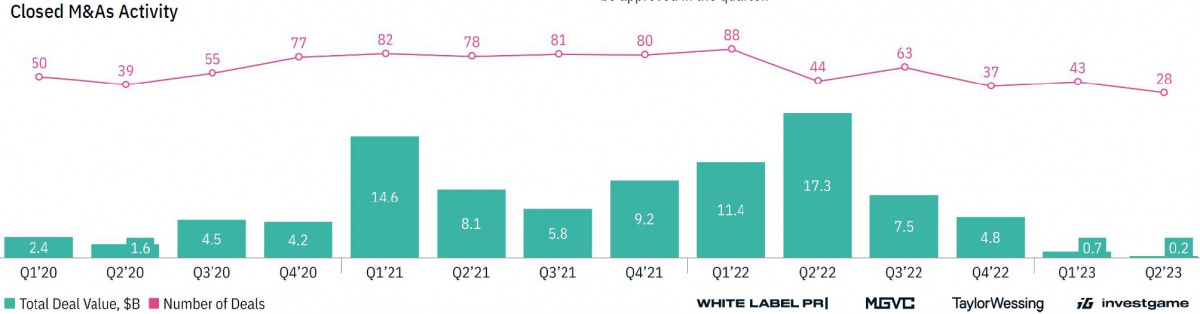

In particolare il secondo quadrimestre di quest’anno si è rivelato povero di accordi in senso quantitativo (ridotti del 35% su base annua) e qualitativo (valgono il 49% in meno di quelli dello scorso anno). Idem per quanto riguarda le attività di M&A (acquisizioni): con il mancato accordo Microsoft-ABK, almeno per il momento, il numero di acquisizioni effettuate da inizio anno è 31 volte minore rispetto allo stesso periodo del 2022, per non parlare del valore di tali operazioni, estremamente inferiore (vedi immagine sotto). In questo primo semestre inoltre le aziende quotate hanno piazzato poche azioni sul mercato, segnando anche da questo punto di vista una diminuzione degli scambi.

Gli investitori privati, che siano aziende o fondi di investimento, sono stati riottosi ad impegnarsi in avventure finanziarie nel mercato dei videogiochi, data la generale contrazione del mercato. Ciò ha riguardato gli investimenti pre-seed e seed (ovvero i finanziamenti “della prima ora”, quelli a scatola chiusa che solitamente coinvolgono start-up o, in questo caso, giovani studi di sviluppo in cerca di fondi per finanziare la loro opera prima o seconda), che hanno raccolto solo 904 milioni di dollari (contro i 2.7 miliardi dell’anno precedente), ma anche quelli più tardivi, complici le minori vendite di azioni, come detto prima, e gli Exit Value (EV, cioè il valore di mercato di un’azienda o di un asset in caso di vendita) particolarmente bassi rispetto agli anni passati.

Ciò porta le stesse aziende di videogiochi ad avere meno liquidità con cui effettuare operazioni di M&A, che come detto sono state molto timide rispetto agli anni passati. Quello che è successo è che molte società si sono dedicate più che altro ad una riorganizzazione interna con razionalizzazione delle spese: si torna all’ondata di licenziamenti di cui dicevo in apertura di articolo, scelte che sono state operate da Ubisoft, Microsoft e Google, oltre alla già citata Embracer, tanto per dirne qualcuna. Le uniche operazioni di acquisizione andate in porto e degne di un certo rilievo sono state l‘acquisizione di Scopely da parte di Savvy Games Group e quella di Rovio da parte di Sega. Le ricadute economiche di queste operazioni si vedranno nei prossimi mesi, sebbene da sole non siano sufficienti ad invertire la tendenza declinante. Ovviamente l’accordo Microsoft-ABK, qualora andasse in porto, stravolgerebbe le carte in tavola e probabilmente avrebbe un effetto propulsivo sull’intero settore, ma per questo non ci resta che aspettare e vedere come si evolve la situazione.

Insert coin, please!

Gli investitori privati si sono fatti molto più prudenti che in passato rispetto a numero di studi da finanziare ed entità dei soldi investiti. La tendenza principale rilevata da InvestGame riguarda infatti la scelta degli studi su cui puntare: in soldoni, i venture capitalist hanno preferito andare sul sicuro continuando a sostenere progetti già finanziati piuttosto che puntando su progetti nascenti. Una reticenza che non ha interessato solamente i grandi fondi ma anche i piccoli finanziatori, ad esempio le operazioni di fundraising sono crollate nell’ultimo anno, con pochi esempi di positivi come Fablecraft, progetto di videogioco TTRPG sviluppato da Riftweaver che è riuscito a raccogliere oltre 180.000 dollari su Kickstarter. E in ogni caso l’entità delle somme investite è stata molto inferiore agli anni passati.

In definitiva i finanziamenti legati specificatamente allo sviluppo di videogiochi nel primo semestre dell’anno sono ammontati a 269 milioni di dollari, circa la metà rispetto allo stesso periodo dell’anno scorso, in cui si erano totalizzati 574 milioni!

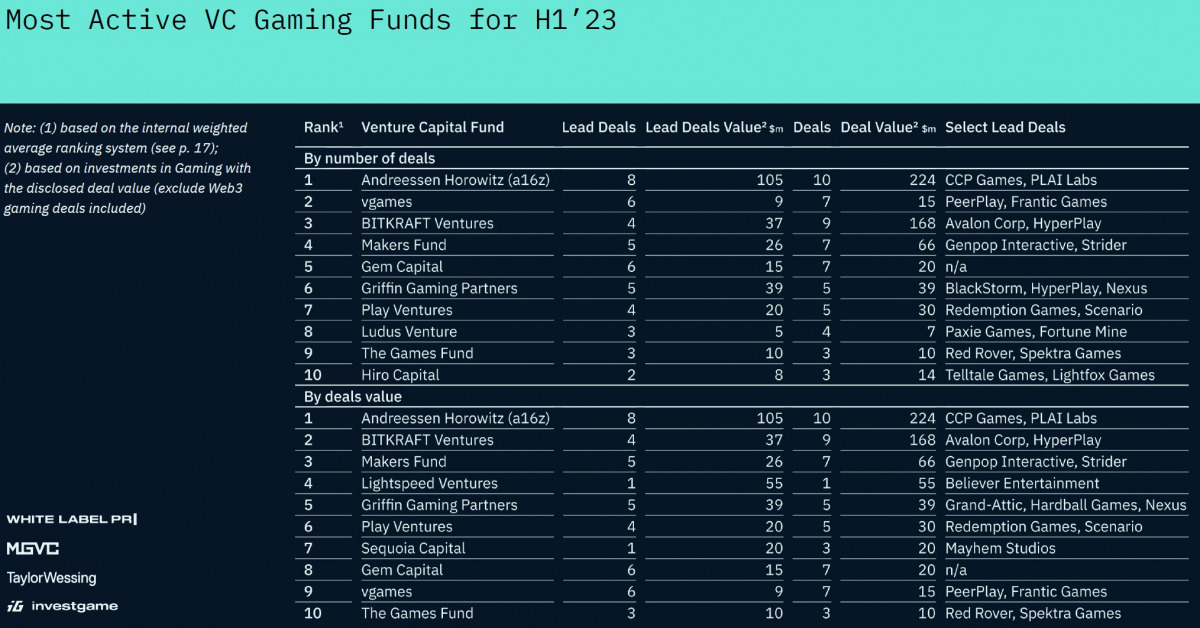

In ogni caso, InvestGame ha stilato una classifica dei venture capitalist più performanti in termini di soldi investiti e quantità di progetti finanziati. In prima posizione, per entrambe le categoria, spicca Andreessen Horowitz, fondo di investimenti californiano specializzato nel segmento dei social network ma che ultimamente si è rivolto all’industria del gaming, in particolare investendo in Oculus Rift, e quest’anno nel team islandese CCP Games (al lavoro sullo storico MMO EVE Online) e in PLAI Labs, società che studia l’integrazione tra tecnologie AI, social network e videogiochi. Segue per entità degli investimenti, BITKRAFT Ventures, fondo specializzato in Esport e Web3, che quest’anno ha investito in Avalon Corp, società che specializzata nella creazione di metaversi, e HyperPlay, un launcher per giochi Web3 based.

Ecco, io avrei preferito investimenti al di fuori di metaversi e giochi basati su NFT, ma evidentemente c’è ancora chi ci scommette! L’aspetto deprimente della questione è che se i finanziatori diminuiscono e quelli che ci sono finanziano certe cose, non possiamo far altro che aspettarci nuove proposte “ludiche” di questo tipo nel prossimo futuro. Sad but true.

Anche dal punto di vista degli investimenti aziendali si è mosso molto poco, non tanto in termini quantitativi (15 accordi siglati contro i 17 Y-o-Y) quanto in termini qualitativi: circa 3 milioni di dollari, praticamente nulla, il mercato è completamente fermo! Alcuni investimenti sono stati poi effettuati senza rivelare l’entità delle operazioni, ad esempio sappiamo che Riot Games ha investito nello sviluppatore cinese Inutan Studio, NetEase nel neonato team giapponese StudioFlare e Bandai Namco nell’indiano Super Gaming, ma non abbiamo idea delle somme investite, che immagino non siano astronomiche data la piccola entità di questi developer.

Qualche speranza

In chiusura, si possono evidenziare almeno un paio di dati tutto sommato positivi: un buon incremento di investimenti si è notato nei progetti e nelle aziende che puntano all’integrazione di AI nei videogiochi. Progetti di questo tipo hanno raccolto oltre 210 milioni di dollari da inizio anno, un dato in aumento rispetto allo stesso periodo del 2022 (circa 150 milioni). Proprio di questa tendenza del mercato vi avevo accennato nel penultimo #GamersDigest, parlandovi dei recenti progetti delle aziende Hidden Door e NPCx.

Osteggiata dagli apocalittici e accolta dagli integralisti, questa nuova tecnologia è chiaramente qui per restare ed ha buone potenzialità di semplificare la pipeline di sviluppo dei videogiochi ma anche di espanderne le possibilità in termini di level e/o game design; vedremo fra qualche anno quali conseguenze avrà apportato all’industria.

Il secondo aspetto positivo riguarda l’Europa, continente che per numeri ed entità degli accordi risulta uno dei più dinamici in assoluto. Questo fatto, unito al crescente interesse delle istituzioni verso la necessità di conoscere e sostenere la crescente industria videoludica del nostro continente, corrobora i numeri positivi dell’ultimo report stilato dalla European Games Developer Federation, che esaminerò nel dettaglio in un prossimo #GameFactory. Restate sintonizzati!